当社は、 地域・社会への貢献、 またSDGsへの取組の一環として、 広島県が発行するグリーンボンド(広島県令和4年度第7回公募公債、 以下「本債券」という)に投資したことをお知らせします。

グリーンボンドは、企業や地方公共団体等が、環境改善効果のある事業や環境保全のための事業等(いわゆるグリーンプロジェクト)に要する資金を調達するために発行する債券です。本債券は、株式会社日本格付研究所から、国際資本市場協会(ICMA)による「グリーンボンド原則2021」及び「環境省グリーンボンドガイドライン2022年版」について適合しているとの評価を取得しています。

グリーンボンドの目的・資金使途

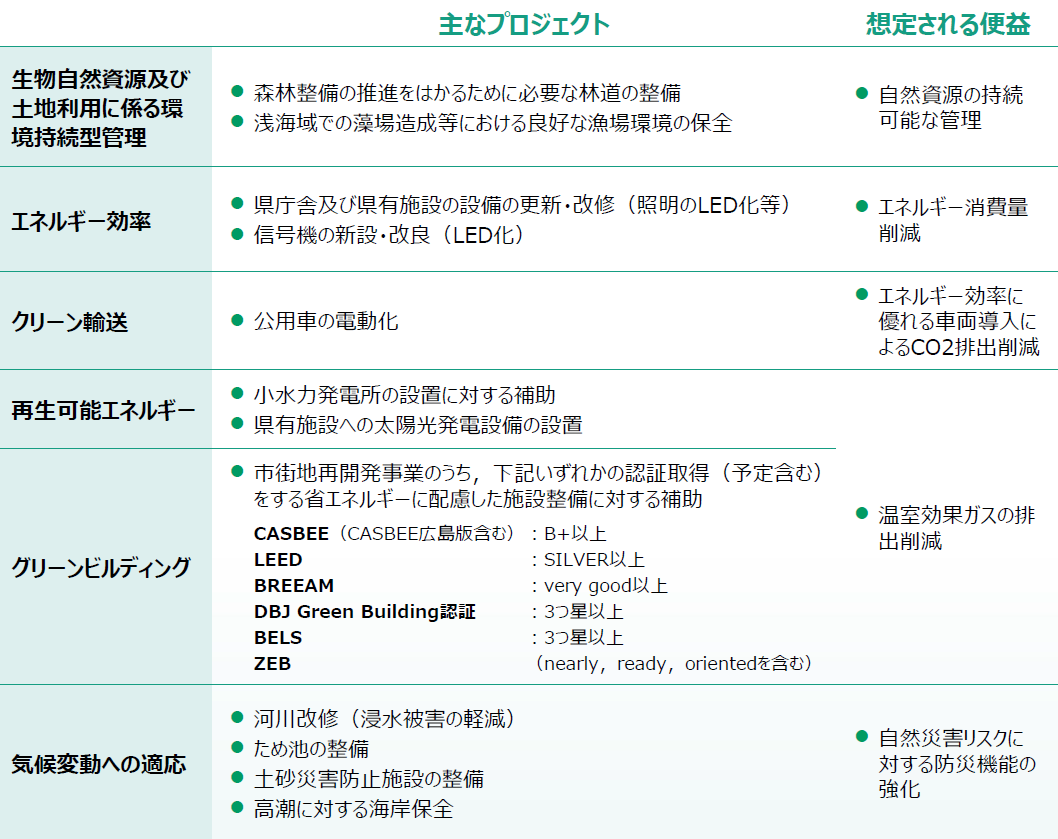

今般、広島県は「2050ネット・ゼロカーボン」の実現に向けた取組の一環として本債券を発行いたします。本債券発行による調達資金は、広島県が取り組む環境改善効果のある下表の事業に充当される予定です。

出典《広島県》https://www.pref.hiroshima.lg.jp/site/kennseitakarakuzi/greenbond.html

本債券の概要

| 銘 柄 | 広島県令和4年度第7回公募公債(グリーンボンド・10年) |

|---|---|

| 年 限 | 10年 |

| 発行額 | 50億円 |

| 発行日 | 2023年2月27日 |

鴻治組は、創業140年を超える広島に根付く総合建設会社として、これからも地域社会や環境との共生の観点から、本債券への投資をはじめとしたSDGs領域における取組を推進し、持続可能な社会の形成への貢献をより一層進めてまいります。